e-KYC ( Electronic Know Your Customer) คือ

การทำความรู้จักลูกค้าผ่านทางอิเล็กทรอนิกส์ (e-KYC) ซึ่งผู้เก็บข้อมูลของสถาบันการเงินต้องใช้ทักษะและความชำนาญของการใช้ระบบอิเล็กทรอนิกส์ในการระบุตัวตนบุคลากร (Identification) และยืนยันตัวตน (Verification) แทนการใช้ KYC หรือ การทำความรู้จักลูกค้า แบบเดิมที่ยุ่งยาก เสียเวลา เพราะลูกค้าต้องกรอกข้อมูล ส่งเอกสาร และต้องเดินทางไปแสดงตัวตนด้วยตนเอง (face-to-face) ต่อหน้าเจ้าหน้าที่ของสถาบันการเงิน

ประโยชน์ที่น่าสนใจของระบบ e-KYC

- e-KYC เหมาะกับประเทศที่ผู้คนเข้าถึงบริการทางการเงินได้สะดวกมากขึ้น

หลายประเทศได้มีการนำเอาระบบ e-KYC มาใช้ในการช่วยยืนยันตัวเองได้อย่างชัดเจนมากขึ้น โดยเฉพาะประเทศที่มีประชากรจำนวนมากที่อาศัยอยู่ในพื้นที่ห่างไกลจนเกิดความยากลำบากในการเข้าถึงบริการทางการเงิน

- e-KYC เป็นการทำธุรกรรมการเงินแบบไร้สัมผัส

การทำธุรกรรมการเงินแบบไร้สัมผัส นอกจากจะเป็นการช่วยเพิ่มความสะดวกสบายในการทำธุรกรรมแล้ว ยังถือว่ามีความสำคัญอย่างมากในยุคที่ผู้คนจำเป็นต้องปรับตัวให้กับ New Normal ที่เกิดขึ้นจากการแพร่ระบาดของไวรัสโควิด-19 ทำให้การเดินทางไปทำธุรกรรมทางการเงินกลายเป็นเรื่องยาก และการทำ e-KYC ยังเป็นการช่วยลดการสัมผัสที่นำไปสู่การแพร่ระบาดของเชื้อไวรัสได้เป็นอย่างดีอีกด้วย

- e-KYC ช่วยป้องกันการฟอกเงินและการโจรกรรมทางการเงิน

e-KYC ยังช่วยในการยืนยันตัวตนของผู้ทำธุรกรรม ที่นอกจากจะช่วยป้องกันการโจรกรรมทางการเงินที่เพิ่มสูงมากขึ้นทุกปีแล้ว ยังเป็นการช่วยป้องกันปัญหาการฟอกเงิน และเป็นการต่อต้านการสนับสนุนทางการเงินให้กับผู้ก่อการร้าย เป็นต้น เพราะเป็นการระบุไอดีที่เป็นกรรมสิทธิ์ส่วนบุคคล ทำให้เกิดการปลอมแปลงลอกเลียนแบบได้ยาก

- e-KYC ผู้ใช้ไม่จำเป็นต้องมีทักษะความรู้ด้านเทคโนโลยี

กระบวนการทำงานของ e-KYC เป็นสิ่งที่เรียบง่าย ทำให้ผู้ที่ใช้งานไม่จำเป็นที่จะต้องมีทักษะความรู้ด้านเทคโนโลยี และมีประโยชน์อย่างมากสำหรับคนที่ไม่รู้หนังสือ

- e-KYC ช่วยให้การทำธุรกรรมการเงินสะดวกและรวดเร็วยิ่งขึ้น

e-KYC ยังช่วยให้การทำธุรกรรมทางการเงินมีความสะดวกรวดเร็วมากยิ่งขึ้น เนื่องจากช่วยลดขั้นตอนการตรวจสอบบุคคล ลดความผิดพลาดที่อาจเกิดขึ้นในระหว่างการดำเนินการได้ นอกจากนี้การจัดสรรทรัพยากรให้กับลูกค้าได้อย่างรวดเร็ว ยังเป็นการช่วยเสริมสร้างประสบการณ์ที่ดีให้กับลูกค้าได้อีกด้วย

ความเสี่ยงที่อาจเกิดขึ้นจากการใช้เทคโนโลยี e-KYC

- การเก็บและตรวจสอบข้อมูลการแสดงตน

- ความถูกต้องของเอกสารแสดงตนที่กำหนด

- การตรวจสอบเปรียบเทียบว่าผู้ยืนยันตน เป็นบุคคลเดียวกับในเอกสารแสดงตนหรือไม่

- ขั้นตอนการให้ทำการยืนยันตัวตนที่สะดวก ง่ายดายและไม่ยุ่งยาก

- การรักษาความปลอดภัยของข้อมูลที่รัดกุม และเป็นไปตามที่หน่วยงานกำกับดูแลได้กำหนดเอาไว้

ในปัจจุบัน.. ด้วยเทคโนโลยีที่เรียกได้ว่ามีความก้าวหน้าเป็นอย่างมาก ทำให้ในประเทศไทยมีการนำมาประยุกต์ใช้กับชีวิตประจำวันกันอย่างแพร่หลาย รวมไปถึงถูกนำมาใช้เพื่อช่วยให้สถาบันทางการเงินยืนยันตัวตอนของผู้ใช้บริการที่ต้องการเปิดบัญชีและทำธุรกรรมทางการเงินได้อย่างสะดวกสบายรวดเร็วมากขึ้นกว่าเดิม นอกจากนี้ยังมีการพยายามพัฒนาเทคโนโลยีใหม่ ๆมากขึ้นมามากมาย

e-KYC มีความสำคัญอย่างไรกับประเทศไทย

KYC ย่อมาจากคำว่า “Know Your Customer” หากแปลเป็นไทยอย่างตรงตัวก็คือ “กระบวนการทำความรู้จักกับลูกค้า” ที่ช่วยในการระบุและพิสูจน์ตัวตนของลูกค้าได้อย่างถูกต้อง (Identification and Verification) นอกจากนี้ KYC เป็นส่วนหนึ่งของ พ.ร.บ. ป้องกันและปราบปรามการฟอกเงิน เพราะธนาคารและสถาบันทางการเงินเป็นเส้นทางการเงินที่เปิดโอกาสให้เกิดการก่ออาชญากรรม

KYC จึงเป็นการยืนยันและป้องกันความเสี่ยงที่จะเกิดขึ้นจากการโจรกรรมที่ ณ ปัจจุบันได้มีการเพิ่มจำนวนมากขึ้น รวมไปถึงช่องทางในการขโมยข้อมูลเองก็ได้รับการพัฒนามากขึ้นตามไปด้วยการอาศัยเทคโนโลยีที่ทันสมัย ทำให้เกิดการขโมยเลขบัตรเครดิตหรือเลขประกันสังคม เป็นต้น เกิดขึ้นได้อย่างง่ายดายมากขึ้น

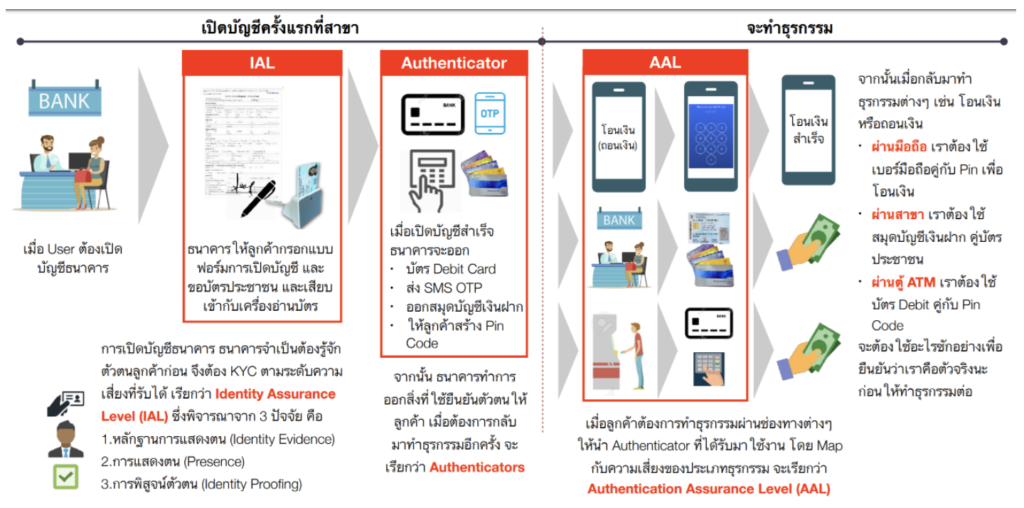

จากกฎหมายดังกล่าว ทำให้มีการบังคับให้ธนาคารและสถาบันทางทางการเงินต้องทำการตรวจสอบลูกค้าทุกคนที่ทำการเปิดบัญชี เช่น บุคคลธรรมดา นิติบุคคล บุคคล ที่ไม่มีความสามารถตามกฎหมาย (ผู้เยาว์) และองค์กรที่ไม่ใช้นิติบุคคล เช่น ชมรมชุมชน เป็นต้น ด้วยการทำ KYC นั่นเอง อย่างไรก็ตาม KYC ไม่ใช่เรื่องใหม่ เพราะโดยทั่วไปแล้วไม่ว่าจะเป็นการเปิดบัญชีธนาคารหรือทำธุรกรรมทางการเงินต่าง ๆ ผู้ใช้งานจะต้องทำการเปิดเผยข้อมูลและผ่านการตรวจสอบข้อเท็จจริงในข้อมูลของลูกค้าหรือ CDD ที่ย่อมาจาก Customer Due Diligence เป็นต้น

e-KYC ที่ได้รับความนิยมในประเทศไทย

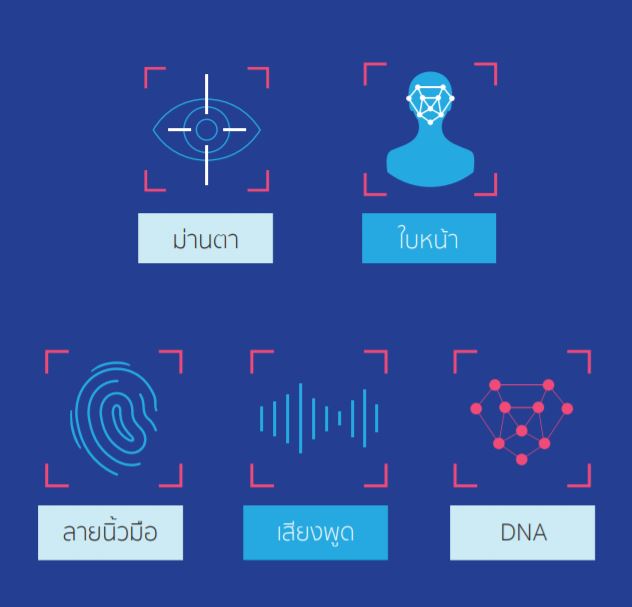

- Biometric Authentication

เป็นเทคโนโลยีป้องกันการทำ KYC ด้วยการเข้าระบบผ่านการยืนยันตัวตนโดยอาศัยข้อมูลทางชีวมิติ เช่น ลายนิ้วมือ ม่านตา การจดจำใบหน้า เป็นต้น

ตัวอย่างการใช้ e-KYC Biometric Authentication

- ธนาคารต่างๆ ในประเทศไทย ในปัจจุบันมาใช้ในการยืนยันตัวตนในการเปิดบัญชีเงินฝากจากระยะไกล (Remote account opening) หรือธุรกรรมอื่นๆ ของธนาคารหลังจากใช้วิธียืนยันตัวตนด้วย NDID

- แอปพลิเคชัน zDOX ใช้วิธีลงทะเบียนด้วยการสแกนใบหน้าเพื่อยืนยันตัวตน

- ระบบซื้อขายคริปโทเคอเรนซี มีขั้นตอนยืนยันตัวตนด้วยการสแกนหน้าผู้ใช้งานก่อนการใช้งานและรออนุมัติก่อนทำการซื้อขายได้

- National Digital ID (NDID)

เป็นระบบพิสูจน์และยืนยันตัวตนทางดิจิทัล ด้วยการเก็บข้อมูลที่ระบุอัตลักษณ์ของแต่ละบุคคล นำมาสร้างระบบเชื่อมต่อข้อมูลระหว่างองค์กรต่างๆ เพื่อสร้างมาตรฐานการพิสูจน์และการยืนยันตัวตนให้มีความน่าเชื่อถือมากยิ่งขึ้น

ตัวอย่างการใช้ e-KYC National Digital ID (NDID)

- ธนาคารต่างๆ ในประเทศไทย ในปัจจุบันมาใช้ในการยืนยันตัวตนในการทำธุรกรรมต่างๆ ของธนาคารโดยไม่ต้องไปที่สาขา

ขอขอบคุณที่มา : Gurucreditcard